Portefeuillebeheerder Grant Bowers is van mening dat veel factoren die de aandelenkoersen in de afgelopen jaren hoger hebben gestuwd nog steeds aanwezig zijn, zoals een lage inflatie, gezonde bedrijfswinsten en een stimulerend monetair beleid. Hij waarschuwt echter ook voor een waarschijnlijke toename van de volatiliteit, vooral omdat beleggers het moeilijk blijven hebben met het vooruitzicht van stijgende rentevoeten in de VS.

Grant BowersVice President en Portfolio Manager, Franklin Equity Group®

Wanneer wij uitzoomen en naar het bredere plaatje kijken, zien wij nog steeds meer redenen om positief te zijn. Wij blijven optimistisch over de Amerikaanse aandelenmarkt. De economische context in de VS is blijven verbeteren en de economie heeft zich intussen volledig hersteld van de impact van het strenge winterweer in het eerste kwartaal van 2014. De economische indicatoren hebben de sterkte aangetoond van belangrijke gebieden zoals productie, consumentenuitgaven en werkgelegenheid. Alles wijst erop dat de Amerikaanse economie zich op het juiste spoor bevindt, midden in een economische expansie.

De markt is de afgelopen vijf jaar gestegen door een gezonde combinatie van winstgroei en stijging van de multiples. Wij bij de Franklin Equity Group zijn van mening dat de aandelen zich rationeel hebben gedragen en dat ze de verbeterde economische omstandigheden in de VS weerspiegelen. De fundamentals van veel bedrijven blijven sterk, maar anderzijds zijn de waarderingen gestegen van de dieptepunten tijdens de financiële crisis van 2008 en 2009, naar niveaus die tegen het historische langetermijngemiddelden zitten.

Zelfs met stijgende waarderingen lijkt het ons dat veel van de factoren die de markt de afgelopen jaren hoger tilden nog steeds aanwezig zijn. Wij denken vooral dat factoren zoals een lage inflatie en een stimulerend monetair beleid over de hele wereld, in combinatie met verbeterde economische indicatoren en bedrijfswinsten in de Verenigde Staten, gunstig kunnen zijn voor een verdere groei van de markt in de komende jaren. Het zou voor ons echter geen verrassing zijn als de volatiliteit op de aandelenmarkt toeneemt, nu beleggers blijven worstelen met het voortgezette taperingproces van de Federal Reserve en met de hogere geopolitieke risico’s. Deze perioden van volatiliteit kunnen aantrekkelijke koopkansen creëren voor langetermijnbeleggers.

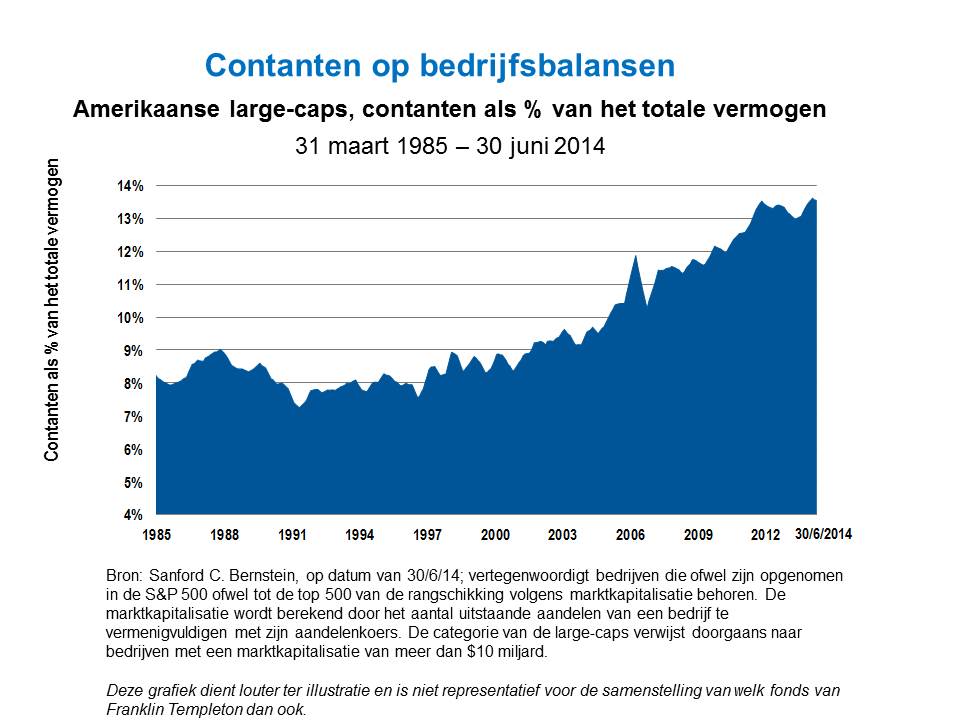

Wij geloven dat de stevige bedrijfsfundamentals de huidige waarderingsniveaus waarschijnlijk zullen blijven ondersteunen en dat aandelenrendementen wellicht zullen afhangen van de winstgroei en, belangrijk, van de beslissingen door bedrijfsleiders hoe ze hun kapitaal besteden. Veel Amerikaanse bedrijven zijn vandaag slanker, sterker en beter gewapend voor de concurrentiestrijd dan ze waren vóór het uitbreken van de wereldwijde financiële crisis in 2007. Deze concurrentiekracht, gekoppeld aan een strikt beleid van kostenbeheersing, heeft ertoe geleid dat veel bedrijven in de VS recordwinsten hebben geboekt en historisch hoge niveaus aan contanten in kas hebben.

In de afgelopen jaren hebben Amerikaanse bedrijven hun grote kasvoorraden vooral besteed aan hogere dividenden en aandelenterugkoopprogramma’s. Dat is voor veel bedrijven, in een onzekere groeicontext, een relatief veilige en behoudende manier om hun geld te besteden. Naarmate het economische herstel sterker is geworden, zijn diezelfde bedrijven uit gaan kijken naar mogelijkheden voor strategische fusies en overnames om hun concurrentiepositie te versterken en nieuwe groeimarkten te veroveren. De fusie- en overnameactiviteit kwam zo weer tot bloei in 2013 en versnelde verder in 2014, met enkele grote deals in de sectoren van de gezondheidszorg, media en industrie. In een omgeving van lage rentevoeten, recordniveaus van cashgenerering door bedrijven en gezonde aandelenkoersen, denken wij dat deze trend wellicht zal doorzetten.

Het beleggingsargument

Wij zoeken naar kwaliteitsbedrijven die volgens ons groeipotentieel op lange termijn hebben, met een focus op groeitrends over meerdere jaren. Wij trachten de marktleiders te identificeren, vaak de bedrijven die volgens ons de hoogste of op een na hoogste positie in hun sector bekleden, om het best gepositioneerd te zijn als de groeikansen over vele jaren werkelijkheid worden.

Deze groeibedrijven hebben een aantal belangrijke eigenschappen waarop wij focussen:

- Groeimogelijkheden over meerdere jaren

- Sterke concurrentiepositie met hoge instapdrempels of brede economische grachten (concurrentievoordelen) op hun markt

- Sterke managementteams

- Financiële sterkte, sterke balansen en kasstromen

Wij zien ook groeimogelijkheden over meerdere jaren in niet-traditionele groeisectoren zoals energie en industrie. Een van de grote thema’s waarop wij ons hebben geconcentreerd is de vaak aangehaalde “renaissance van de Amerikaanse maakindustrie”. Volgens ons is er minstens evenzeer een energierenaissance aan de gang, voortgestuwd door de belangrijke ontdekkingen van schaliegas en -olie in de Verenigde Staten tijdens de afgelopen vijf jaar. Deze ontdekkingen hebben het energielandschap compleet veranderd, en wij geloven dat ze grote gevolgen zullen hebben voor de Amerikaanse industrie in het komende decennium. Deze renaissance lag aan de basis van de groei van veel energie-exploratiebedrijven en de dienstenleveranciers van de energiesector.

Vanuit beleggingsstandpunt is het interessant dat de renaissance van de maakindustrie wellicht vele andere segmenten van de Amerikaanse economie ten goede zal komen, van de voor de hand liggende industrie- en energiesectoren tot de Amerikaanse consument, die in brede zin zou kunnen profiteren van een lage inflatie, verbeterende arbeidsmarktvooruitzichten en meer luxe-uitgaven naarmate hoogwaardige banen terugkeren naar de Verenigde Staten. Vooruitblikkend op de volgende drie tot vijf jaar, denken wij dat de renaissance van de maakindustrie verstrekkende gevolgen zal hebben die de Amerikaanse economie nog vele jaren wind in de rug kunnen bezorgen.

De verklaringen, meningen en analyses van Grant Bowers zijn louter bedoeld ter informatie en mogen niet worden beschouwd als individueel beleggingsadvies of een aanbeveling om te beleggen in welke effecten dan ook of om welke beleggingsstrategie dan ook te gebruiken. Omdat markt- en economische omstandigheden snel kunnen veranderen, betreffen de opmerkingen, opinies en analyses de datum van dit document en kunnen zij zonder voorafgaand bericht veranderen. Dit document is niet bedoeld als een volledige analyse van alle wezenlijke feiten betreffende een land, regio, markt, sector, belegging of strategie.